Panorama mejor de lo esperado para el financiamiento de la MYPE

Informal

La encuesta preliminar del CGAP para medir el Pulso Mundial del sector de las Microfinanzas fue publicada recientemente, y en ella se destaca la perspectiva de un panorama incierto para el sector.

La industria de la microfinanzas es la fuente principal de financiamiento de las actividades de la Micro y Pequeña Empresa, MYPE. Una crisis en el sector, tendría, según la mayoría de observadores, un efecto catastrófico y muy negativo en las posibilidades de la reactivación de la MYPE, particularmente la informal, y que genera más del 80% del empleo.

El reporte advierte que apenas 180 instituciones han participado en la encuesta, por lo que de él no se pueden extraer conclusiones para todo el sector y todas las regiones del mundo. Pese a ello, describe un posible horizonte futuro, que es determinante para la mayoría de la población en pobreza del mundo.

Impacto inicial en la cartera de créditos

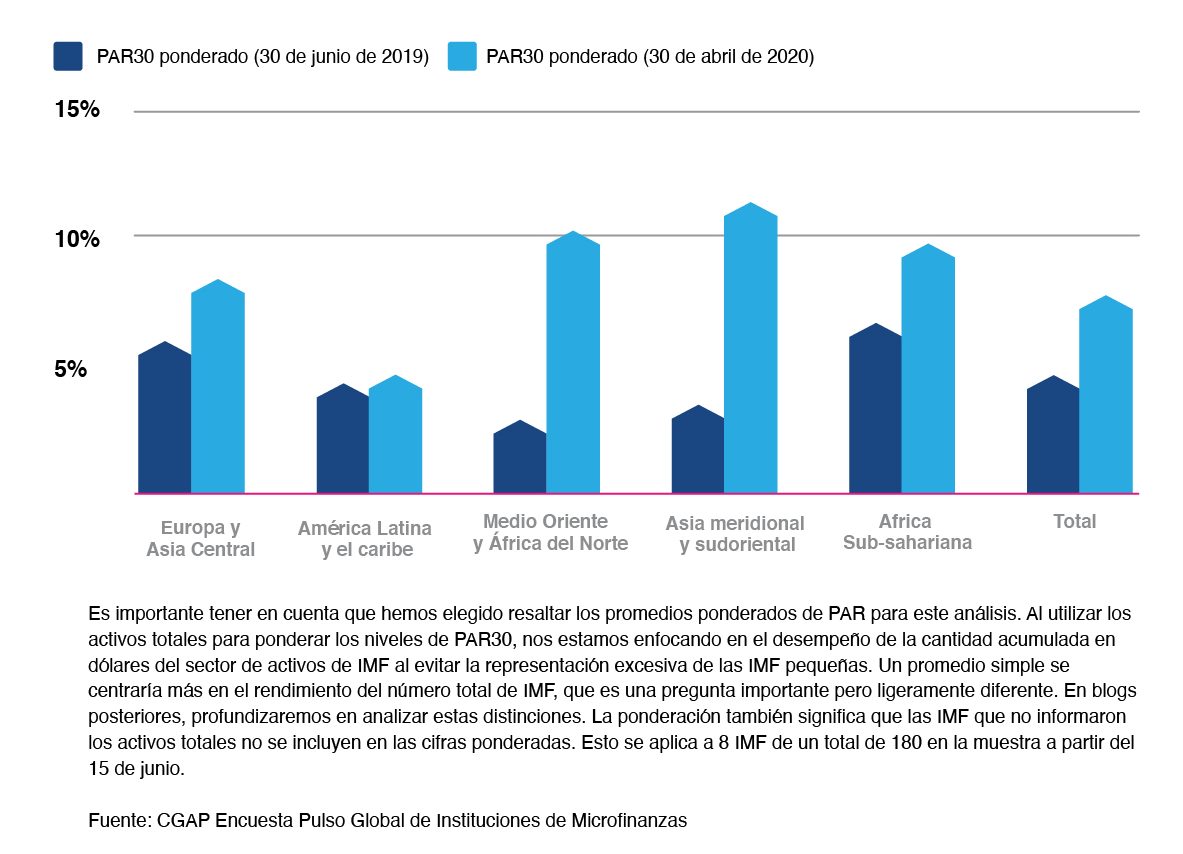

Según la muestra, el portafolio en riesgo ( Par 30), se incrementó en el periodo de julio 2019 a abril del 2020, de 4.1 % a 7.1%, representando un incremento del 78%, en tan solo 9 meses.

América Latina no aparece como una de las regiones más afectadas. La razón, según el reporte, se debe a que en muchos países de la región se han decretado moratorias por los gobiernos y se ha flexibilizado la normativa prudencial, a fin de permitir una masiva reestructuración de créditos riesgosos.

Boletín MYPE, estima que los verdaderos índices de impacto podrían estimarse hasta que las moratorias finalicen, y se sincere el estado real de los portafolios.

En el mismo período el portafolio reestructurado ha sido del 18%, en promedio en todo el mundo, ubicándose América Latina, dentro de este promedio.

Boletín MYPE, estima que es de esperarse que a medida que la crisis se prolongue los indicadores de reestructuras seguirán creciendo. En Asia, según el estudio, se acercaba ya en julio al 30% del total de su cartera, en el mismo período.

Liquidez

Como ha ocurrido en todo el sistema financiero mundial hasta la fecha, la industria no ha atravesado una crisis de liquidez, según el estudio, al menos a abril del 2020. La razón principal parece deberse, según el mismo, a que las organizaciones han reducido gastos, no están realizando desembolsos y la apertura de líneas de crédito por parte de los financistas del sector.

La reducción de costos y la reducción de gastos y personal, entre otros podría tener un efecto contraproducente, según el estudio, si ello conlleva la reducción de las carteras y el tamaño de las organizaciones. Podrían enfrentar, se desprende, como consecuencia, problemas de viabilidad financiera para cubrir sus gastos, además del impacto negativo en los clientes pobres, que se verán privados de las fuentes financieras para sus actividades productivas.

Solvencia

Según se interpreta del estudio, aunque no se vislumbra un problema de solvencia en el corto plazo, de continuar la crisis y la reestructuración de carteras, en el mediano y largo plazo, un número indeterminado de instituciones podrían caer en incapacidad para cubrir sus gastos y honrar las deudas, precipitando su quiebra.

El escenario que el estudio considera podría llevar a esta grave situación, sería un impacto prolongado en los clientes de la crisis, y la disminución estructural de sus ventas y márgenes, y su capacidad de pago a largo plazo.

Conclusiones preliminares

Según el estudio, el sector atraviesa por una fuerte presión que lo está obligando a una amplia reestructuración, a fin de preservar la calidad de la cartera, y permitir a los clientes pagar sus créditos, pero los fundamentos del sector parecen todavía estar fuertes y algunos de los peores impactos no se han materializado.

En conclusión, a partir de los datos preliminares del CGAP, Boletín MYPE, estima que subsiste, sin embargo, la necesidad de una actitud de prudencia en relación con las perspectivas del sector. Nadie sabe hasta qué punto el nivel de recuperación de los clientes puede permitir que los portafolios no se vean afectados significativamente en el mediano plazo.